炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

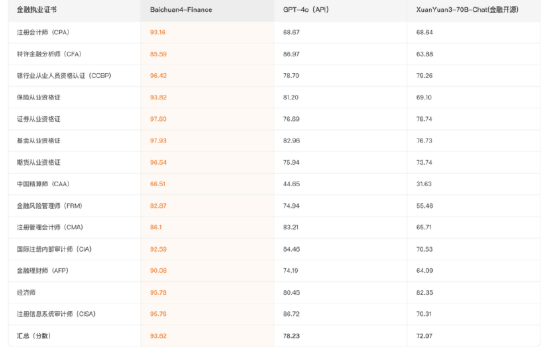

中信证券(维权)研究 文|崔嵘 李翀 贾天楚 联系人:徐广鸿;王一涵

美国大选尘埃落定,大选后全球政经格局和产业链重构趋势难以发生显著变化,而全球经济基本面和流动性或将因特朗普当选美国总统而出现变化,尤其是全球经济增长与政策分化可能进一步加深。展望2025年,海外经济或呈现内需复苏潜力与外贸摩擦风险共存的特征。美国通胀存在反弹隐忧,非美经济体通胀或保持稳定。通胀和经济走势的差异将影响海外主要经济体央行货币政策走向,美联储明年或有50bps降息空间,欧央行降息幅度或大于美联储,而日本央行或将进一步加息。在此宏观环境下,我们认为大类资产配置顺序为:股票>商品>债券。

▍经济增长:美国大选后,主要国家经济周期相对位置不变,但经济增速趋于分化,内需复苏潜力与外贸摩擦风险共存。

美国经济软着陆的憧憬或会逐步转变为复苏预期,固定投资增速或将先抑后扬,劳动力市场降温空间或较受限,消费有望保持韧性。保守主义回潮将加剧全球贸易不确定性,但欧央行降息对欧元区工业的提振或大于美国加征关税的抑制,欧元区消费需求则可能受益于消费意愿回暖而复苏。日本经济受加征关税的直接冲击或较欧元区更小,商业投资或维持升势,积极涨薪的基调亦有望延续,家庭收支良性循环应能强化。

▍通货膨胀:美国大选后,美国通胀现反弹隐忧,非美通胀前景总体稳定。

美国租金通胀仍存降温空间,驱逐非法移民可能导致通胀反弹但幅度值得商榷,我们更关注加征关税后商品通胀卷土重来的风险。欧元区高通胀可能已是过去式,“从抗通胀到保通胀”或会成为新叙事,不过我们预计2025年其通胀率能维持在2%左右。日本民间通胀预期正在强化、且逐渐意识到通缩的坏处,这有利于延续需求拉动型通胀动能,涨价涨薪正循环或进一步巩固,重回通缩风险较小。

▍货币政策:随着美欧日通胀和经济走势差异延续,预计2025年美联储、欧央行和日央行的货币政策仍将分化。

1)美联储:通胀重返视野,或再次成为美联储货币政策的首要考虑因素,预计12月还将降息25bps,明年有50bps降息空间。

2)欧央行:欧央行或继续“以我为主”,延续其降息路径,预计12月再次降息25bps,2025年有100bps降息空间。

3)日央行:日本“薪资-物价”良性循环得到加强,预计到2025年底至少还有50bps加息空间。

▍财政政策:美国大选或难改变其财政现状,预计2025年美日将继续财政扩张,欧盟将整顿财政纪律。

1)美国:预计特朗普将顺利推出减税政策,美国财政将继续扩张,2025年赤字率或达8.4-9.1%区间。

2)欧盟:在《稳定与增长公约》改革推进下,预计其将在2025年开始较为明确的财政纪律整顿,欧盟各国赤字和债务规模或将有所下降。

3)日本:日本政坛较为动荡以及通胀尚未完全稳定的环境下,预计日本政府将继续保持财政宽松以稳定经济增长和通胀。

▍资产配置:股票>商品>债券。

1)美股:科技巨头盈利增速稳健,美联储降息和美国经济“软着陆”为美股提供稳定的宏观环境,预计盈利复苏将从科技股扩散至其他行业。

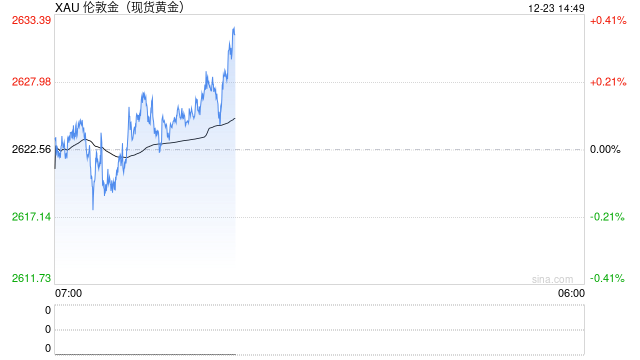

2)商品:2025年或迎转折之年,黄金行情或持续至海外经济触底前,随后工农业大宗商品或震荡回升。

3)美债:在供给增加和通胀中枢抬升的双重作用下,预计2025年10Y美债利率中枢抬升,或呈先下后上走势,高点或近5.1%左右。

4)美元:基准情形下,预计美元指数仍将偏强运行,在2025年一二季度有冲高空间,同时关注特朗普可能的“弱美元”政策。

▍风险因素:

海外经济动能不及预期;外贸及移民等政策变化超预期;美欧通胀超预期;日本通胀持续性弱于预期;日本能源补贴政策超预期;巴以冲突等突发或意外事件影响超预期;美联储超预期加息。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号