本文源自:机构之家

机构之家注意到,吉林省委组织部15日发布的干部任前公示公告(2024年第5号)显示,现任吉林银行行长、党委副书记陈志兴拟任长春市委常委。

根据公开资料,今年45岁的陈志兴曾长期在国家开发银行工作,历任吉林分行经营管理处科员、办公室科员和副科级行员、法律办科级行员、副主任兼客户一处副处长等职。之后,他进入吉林省金融工作办公室,担任信用体系建设处副处长、处长等职,期间还挂职任梅河口市副市长。再次回到国家开发银行后,他历任吉林分行评审处处长,安徽分行副行长,中央纪委国家监委驻国家开发银行纪检监察组副局级纪检监察员兼纪检监察二室主任,吉林分行副行长等职。

2023年10月,陈志兴于被公示拟任省管企业正职,同年11月被建议为吉林银行行长人选。以此时间线来看,其担任吉林银行行长刚过一年。但何故如此短时间内再调任,官方并没有进一步说明。

在陈志兴空降至吉林银行之前,其行长为现任董事长秦季章。他于2020年1月加入吉林银行,历任副行长、行长和董事长职位,此前拥有长时间丰富的招商银行工作经验。

秦季章为一名“65”后,拥有武汉大学博士研究生学历。秦季章曾在中国进出口银行工作6年,担任过办公室秘书一处职员、办公室综合处主任科员、综合宣传处处长等职。2001年底加入招商银行,陆续担任办公室副主任、办公室主任、总行业务总监等职。2016年,其参与招商局仁和人寿保险筹建,并担任该公司副总经理等职。直到2020年,加入吉林银行,担任副行长一职,并逐步升至董事长职位。

事实上,在秦季章掌舵吉林银行之前,该行高层历经大换血,不少高层因涉嫌严重违纪违法接连落马。2020年底,吉林银行原董事长张宝祥涉嫌严重违纪违法被“双开”。而在2019年7月至2021年11月期间,该行王安华、杨盛忠、邰戈、王俊翔等四名原副行长先后被“双开”。此外,2022年2月,吉林银行信贷与投资评审部原总经理陈洪波、个人金融部原副总经理王志刚双双被通报接受纪律审查和监察调查。

业绩持续恢复,但盈利能力偏弱

吉林银行成立于2007年,由原长春市商业银行吸收合并吉林市商业银行、辽源市城市信用社组建而来,总部位于吉林省长春市,是省属国有金融企业,也是吉林省唯一一家城市商业银行。目前,该行在吉林省内9个市州和大连、沈阳拥有11家分行,发起设立10家村镇银行。截至2024年三季度末,吉林银行资产总额7376亿元。

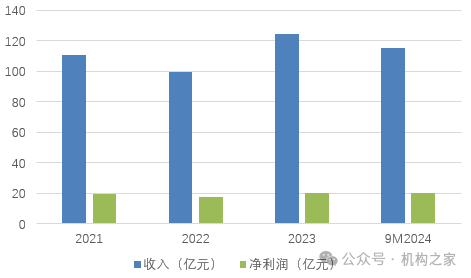

资料来源:wind

吉林银行近几年业绩表现比较稳健。2021年至2023年,该行营业收入分别为110.9亿、99.3亿和12.5亿,年化增长6%左右。今年前三季度收入115.0亿,同比增长10.4%。从盈利表现来看,其净利润从2021年的19.8亿上升至2023年的20.5亿。今年前三季度同比增7.9%至20.6亿。

从公司的收入结构来看,依旧依赖于传统收入,以利息收入为主,而对中间业务发展仍待提升。该项收入占比从2021年至2023年,均在80%以上,其中在2022年高达88.8%。对于投资类业务和中间业务,均处于相对较低水平。例如以手续费收入来看,过往三年收入分别为占比分别为6.6亿、10.2亿和8.4亿,占比6.0%、10.3%和6.7%,波动较大,且仍未恢复至2016年高点的水平。

资料来源:wind

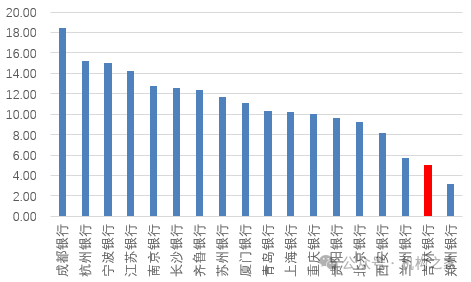

尽管该行近几年业绩呈恢复态势,不过其综合盈利能力水平仍处于较低水平。以净资产回报率ROE指标来看,2021年至2023年该行分别为5.3%、4.5%和5.0%,远低于银行行业10%以上的水平。若放在同业上市城商行中进行比较,以2023年数据来看,其排名倒数,仅高于郑州银行。

若剔除杠杆因素,吉林银行总资产回报率同样也偏低。2021年至2023年,其平均ROA水平分别为0.38%、0.29%和0.31%。对于银行的盈利能力,事实上监管是有要求的。出于确保银行的盈利能力和风险管理能力,保护存款人利益,并维护银行体系的安全稳健运行的诉求。在《金融机构合格审慎评估标准(2023年版)》中,对商业银行ROA的底线要求是不低于0.50%。显然,吉林银行的盈利能力是无法达到监管要求。

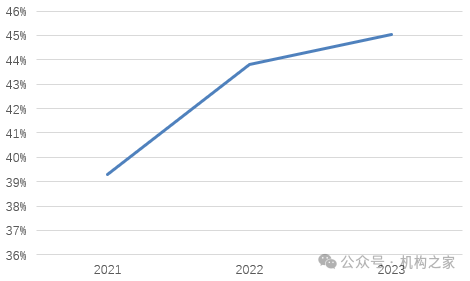

资料来源:wind

吉林银行盈利水平较低,与其过高的成本息息相关。根据机构之家梳理,2021年至2023年,该行成本收入比分别为39.3%、43.8%和45.1%,远高于同业30%左右的水平,且持续上升。该指标反映管理费用在收入中的占比情况,而持续走高的成本收入比体现吉林银行成本控制能力偏弱。

潜在坏账水平高企,资本充足率快速下滑

机构之家梳理发现,资产质量方面,其潜在的坏账风险偏高。

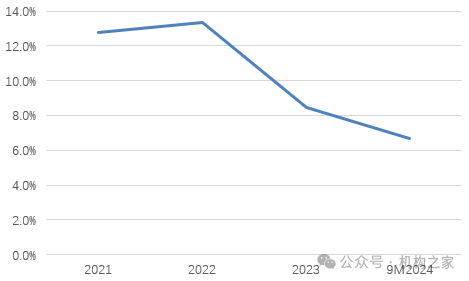

资料来源:wind,公司财报

上图展示了吉林银行关注贷款情况。2021年,该行关注类贷款占比高达12.76%,远远高于同业。何为关注类贷款,这部分贷款包含抵押品价值下降,借款人还款意愿差等因素,可能会对银行盈利产生巨大冲击,尤其是占比高的情况下。简单来看,吉林银行一年息差水平仅2%左右,若这部分关注类贷款转化成实际损失,意味着会抵消至少6年盈利所得。

好在吉林银行意识到了这部分潜在坏账的风险,并通过各类手段致力于降低其占比,也取得一定的成效。2023年,其关注类贷款占比已下降至8.48%,今年进一步下降至6.70%。尽管绝对水平依旧较高,但已较前几年顶峰水平下降一半左右。

在关注类贷款这一巨大“蓄水池”作用下,吉林银行仍保持了部分指标表面的“平静”。2021年至2023年,该行不良贷款率分别为1.79%、1.94%、1.39%,甚至还有一些回落。今年上半年末,不良率仍为1.39%,持平于年初。在此背景下,其拨备覆盖率为186%。

此外,吉林银行近几年在压缩其房地产贷款投放占比。2021年,其房地产业贷款占比合计23.86%,其中居民房贷占比17.95%,到了2023年,其占比分别下降至21.47%、16.23%。

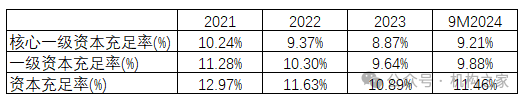

表:吉林银行资本水平

资料来源:wind

资本水平告急可能是吉林银行目前面临的又一个烦恼,而目前来看也只能通过向外界融资所方式解决。吉林银行快表速度较快,近几年资产总额年均增长超10%,但盈利能力又偏弱导致内生盈利积累不足,其三项资本充足率快速下滑。以其核心一级资本充足率来看,从2021年的10.24%,历经两年下降至2023年的8.87%,累计下滑1.37个百分点。目前商业银行核心一级资本充足率要求为7.5%以上,包括最低要求为5%,并在此基础上还需要计提储备资本2.5%,以及可能的逆周期资本(0-2.5%)。也就是说,按照如此的下降速度,吉林银行核心一级资本恐无法支撑其两年后业务拓展。

或许是感受到了资本水平的紧迫性,吉林银行在2023年和2024年通过增资扩股的方式补充资本。2023年9月、2023年12月和2024年3月,该行分别完成3批增资扩股,分别募集股份4.75亿股、6.09亿股和1.97亿股,募集资金分别为18.53亿元、23.73亿元和7.68亿元,出资方主要为地市级财政以及国有企业。

在一系列努力之下,截至2024年三季度末,吉林银行资本充足率11.46%,一级资本充足率9.88%,核心一级资本充足率9.21%,环比有所改善。事实上,这类“摊大饼”模式并非具备完全可持续性,吉林银行还需尽可能自身市场利润留存、分红和资本相平衡,向健康内生增长模式发展。

此外,机构之家梳理发现,吉林银行今年以来频频被监管处罚,罚单金额超400万。据不完全统计,从处罚案例来看,吉林银行因信贷业务问题共发生5起违规,包括贷前调查失实、贷后管理失职、贷款“三查”不尽职、贷款资金未按约定用途使用,以及在客户经营不利情况下发放贷款。风险管理问题共发生2起违规,包括掩盖贷款风险、未对集团客户进行统一授信。此外,还涉及内控管理问题1起违规等等。

历经一年时间,吉林银行行长陈志兴再次调任。而从过去来看,该行管理层变动频频,颇为“大换血”之意。在行长缺位之后,现任董事长秦季章身上的担子或许更重了一些。这位具有长期招行工作经验的掌舵者,客观地说确实给吉林银行带来一些改变,例如近几年业绩在持续恢复之中,关注率高位回落。但是改变并非一朝一夕,面对7000亿规模的银行盘子,仍需久久为功。机构之家认为,对于吉林银行,目前不管是其盈利能力,坏账风险管控,亦或是健康的资本循环模式,仍需较长时间才能逐渐改善。这家10年前就致力于上市的东北银行,还有很长的路要走。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号