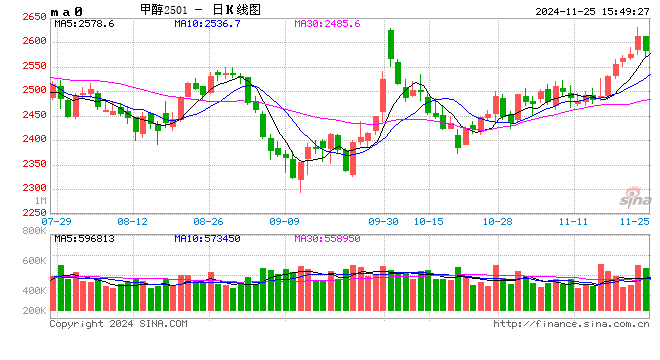

一、行情走势回顾

上周甲醇期货突破前期震荡区间上沿,主力合约大幅上行,盘中突破10月高点,周线收涨122元/吨或4.9%。现货价格受盘面提振悉数上涨,多个区域价格涨幅在百元以上。截至11月23日,江苏太仓地区进口甲醇市场价2582元/吨,周环比涨100元/吨,广州国标甲醇市场主流价2575元/吨,周环比涨108元/吨,西北陕西地区市场主流价2215元/吨,周环比涨115元/吨,内蒙古地区市场主流价2120元/吨,周环比涨130元/吨,川渝地区市场主流价2405元/吨,周环比涨27.5元/吨,鲁南地区市场主流价2417.5元/吨,周环比涨107.5元/吨。内地产地价格涨幅高于港口地区,港口仍受制于高库存,下游接货意愿一般,产地则有MTO装置外采等需求支撑,厂家库存压力不大,报价相对坚挺。

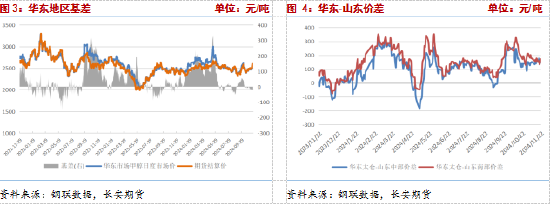

华东地区基差基本稳定,期货小幅升水,伊朗装置停车带来利好预期,现实端则有库存压力,期限结构看一季度合约升水较为明显,港口与山东地区价差稳定。

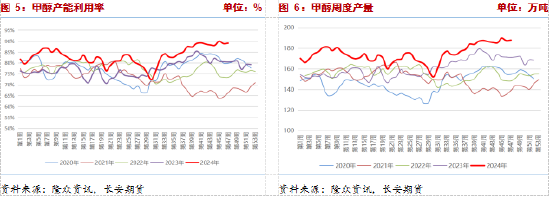

二、供给端:海内外冬季限气影响将逐步兑现

11月23日当周甲醇生产企业装置产能利用率89.03%,环比小幅上涨0.2个百分点,同比增加10.73个百分点,周度产量188.01万吨,环比增加0.48万吨,同比增加16.77万吨,产能利用率与产量均处历史高位,上周国内新增介休昌盛25万吨/年、内蒙古宝丰280万吨/年两套装置投产,目前宝丰处试车状态,暂未满负荷运行,不过其装置配套100万吨/年烯烃装置,对供给冲击有限,存量装置方面,内蒙古易高等四套装置停车,新泰正大减产,内蒙古世林、新疆新业重启,存量装置产能损失量高于恢复量,后市供给端扰动主要来自于西南天然气冬季限气和华北环保限产,目前来看西南气头装置计划停车时间多集中在12月,故预计国内供应即将减量,落地情况待跟进。

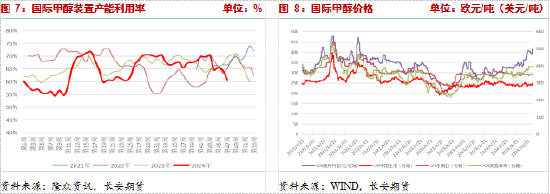

海外装置开工率由64.26%进一步下降到60.57%,环比下跌3.69个百分点,目前海外装置开工率已明显低于往年同期,与年底相当,上周伊朗Kaveh230万吨/年甲醇装置停车,此外伊朗此前停车的装置仍维持停车状态,为了确保国内基本需求,伊朗政府一般于冬季采取天然气限气措施,优先保障居民供暖和关键工业部门的能源供应,时间多集中在12月-来年1月,今年限气停车提前,四季度海外供给将有明显缩量。价格方面,国际甲醇价格上涨,其中欧洲地区甲醇价格依旧相对强势,主要是区域内停车装置较多导致库存下降,供需缺口不断扩大,此外北美装置运行也不稳定,随着冬季的到来,海外限气装置将有所增多,供给收缩支撑国内港口价格。

三、需求端:MTO需求较好,传统下游终端需求难有改善

上周盘面表现强势,现货市场交投有所回暖,尤其内地地区,厂家出货较顺畅。

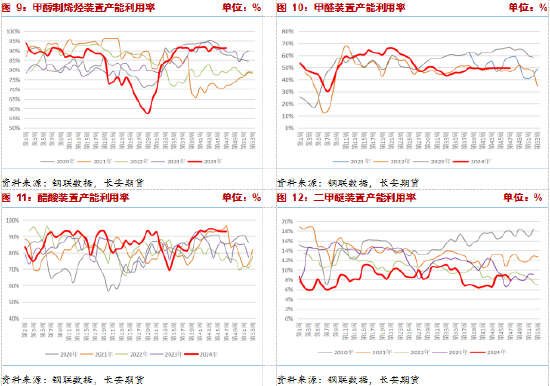

主力下游方面,MTO装置运行基本稳定,仍维持在相对高位,PE价格走高,近期检修损失量略有增加,且运力受限导致疆内货源运输不畅,现货供应紧张,社会库存持续回落,但从需求端来看,随着天气转凉主要下游农膜需求放缓,支撑走弱,且由于甲醇价格上涨,乙烯装置亏损并无太大改善,对高价甲醇有一定抵触心理。11月23日当周,甲醇制烯烃装置产能利用率91.30%,环比涨0.11个百分点,高于去年同期1.68个百分点。

传统下游品种产能利用率基本持平,下游终端需求整体相对弱势,补货较谨慎,支撑力度有限。醋酸装置产能利用率基本持平,仍维持在相对高位,下游需求小幅回升,醋酸丁酯、PTA、醋酸乙烯均有装置重启醋酸现货库存偏紧,需求表现尚可;甲醛需求表现不佳,多数下游订单不足且原料库存累积,采购积极性不足;二甲醚同样受到弱需求牵制,下游维持刚需采买,库存消耗缓慢,MTBE下游需求缺乏节假日提振,市场较为僵持。11月23日当周,醋酸装置产能利用率92.95%,环比降0.04个百分点,甲醛装置产能利用率49.58%,环比降0.06个百分点,二甲醚装置产能利用率7.88%,环比降1.06个百分点,MTBE装置产能利用率47.81%,环比增0.59个百分点。

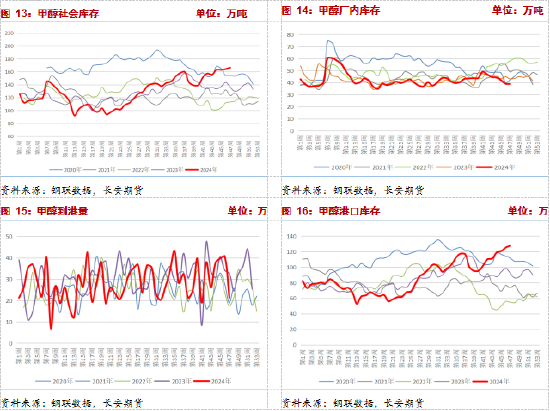

四、库存:港口库存或将见顶

库存方面,上周港口到港21.37万吨,略高于预期,港口卸货速度良好,但港口地区需求表现一般,下游刚需采购为主,故库存继续上涨2.29万吨至127.57万吨,续创年内新高,本周期计划到港量约21.01万吨,与上一周基本持平,随着海外装置停车的影响逐步显现,预计港口库存即将见顶。生产企业库存38.85万吨,环比降0.26万吨,连续六周去库,西北地区受MTO装置外采影响,厂家出货较顺畅,支撑挺价情绪,预计库存仍将回落。

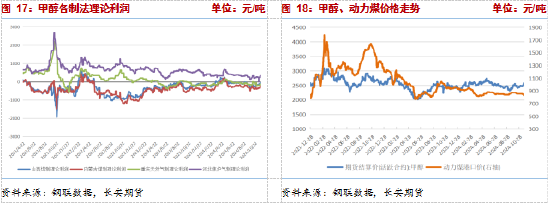

五、成本端:电厂库存安全,煤价承压

随着甲醇价格的上涨,各制法装置利润回升或减亏。煤炭方面,上周煤价继续回落,秦皇岛港5500大卡动力煤价格周跌20元/吨,跌幅扩大,目前环渤海港口库存仍处高位,贸易商出货意愿提升,但在发运成本支撑下降价意向也不高,被动降价为主,下游询价情况较少,市场观望情绪较浓,成交一般;坑口煤价重心下移,周内神华外购价格下调,市场看跌情绪增加,同时港口高库存压制采购意愿,洗煤厂、贸易商等中间环节观望为主。供给端,钢联462家动力煤样本矿山产能利用率98.9%,环比增0.8个百分点,日均产量584.5万吨,环比增5万吨,存煤总计214万吨,环比增7.1万吨,样本动力煤矿山开工率处年内高位,市场供应基本稳定。需求方面,冬季取暖需求增长,北方地区已开始集中供暖,同时寒潮影响我国大部地区,热电厂日耗预期,但电厂库存水平较高,可用天数仍在安全范围内,故采购积极性一般。进口煤市场暂稳,南方电厂释放部分采购需求,因美元走强贸易商拿货成本提高,贸易商挺价情绪较强,下游压价拿货;工业品旺季结束,非电行业采购需求将逐步走弱,预期支撑力度一般。整体来看,动力煤生产相对平稳,需求端主要受冬季取暖季节性旺季与冬储情绪影响,不过电厂实际采购并不紧迫,非电需求提升概率较小,动力煤目前基本面支撑一般,关注天气变化。

六、原油:地缘冲突推动油价上行,但需求依旧弱势

原油止跌反弹,主要驱动来自供给端,俄罗斯向乌克兰发射洲际弹道导弹,俄乌局势升级,同时有消息称OPEC+将在12月1日的会议上再次推迟增产,不过需求疲软将限制上方空间。

七、结论:供给利多将逐步兑现,甲醇仍有支撑

综上来看,近期国内产量仍处高位,后市有气头装置降负预期,将缓解部分压力,海外供给则有较强不确定性,伊朗多套装置因限气提前停车,且随着时间推移将逐步体现在进口量及港口库存上,南方港口库存压力将得到缓解,需求端相对变化不大,MTO装置产能利用率仍处高位,且部分装置持续外采加大消耗,传统下游终端需求难有提升,宏观面目前处政策空窗期,工业品多维持震荡走势,甲醇因供给端潜在利好及下游聚烯烃强势,建议仍以逢低做多思路对待。

风险点:伊朗装置重启(概率较低)、聚乙烯大幅下挫(概率较高)

仅供参考。

长安期货:张晨

2024年11月25日

张晨,长安期货煤化工研究员,对煤炭及其相关产业有系统的理论学习经历,进入期货市场以来,主要负责动力煤及煤化工相关品种的研究工作,善于从政策导向与基本面分析行情趋势,具有丰富的专业知识和较强的逻辑分析能力。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号